Solana-Kurs: SOL fällt – Drücken die Bären weiter?

- RSI und MACD mit bärischen Signalen:

Der RSI im Tageschart notiert bei rund 40 Punkten und damit im neutralen Bereich, zeigt jedoch durch das bärische Crossover ein nachlassendes Momentum. Auch der MACD bestätigt die Schwäche, da die MACD-Linie die Signallinie oberhalb der Nulllinie von oben nach unten gekreuzt hat. - Elliott-Wellen-Zählung deutet auf laufende C-Welle hin:

Die übergeordnete Elliott-Wellen-Struktur im Wochenchart spricht weiterhin für eine abgeschlossene Fünferbewegung und damit für ein bärisches Marktumfeld. - Solana-Prognose:

Auf Basis der Fibonacci-Extensionen liegt der typische Zielbereich der finalen Welle C zwischen der 1,0er-Extension bei etwa 8,80 US-Dollar und der 1,618er-Extension nahe 1,00 US-Dollar. Diese Zone unterstreicht das Risiko deutlich tieferer Kursniveaus, falls sich die Struktur bestätigt. - Neues Allzeithoch für den Solana-Kurs möglich:

Im alternativen Elliott-Wellen-Szenario bleibt ein bullischer Ausbruch möglich, sofern der SOL-Kurs das Hoch bei rund 296 US-Dollar nachhaltig überwindet. In diesem Fall läge der Zielbereich der potenziellen Welle 5 zwischen etwa 366 und 838 US-Dollar, abgeleitet aus den relevanten Fibonacci-Leveln. - Trading-Wissen direkt aufs Handy:

Werde Teil der Trading2Go-Community auf Telegram und erhalte tägliche Analysen, Insights und Strategien rund um Bitcoin, Ethereum und Co.

🚀 Hier geht's zur Gruppe!

Chartanalyse zu Solana (SOL)

Der SOL-Kurs notiert aktuell bei rund 123 US-Dollar. Der Bruch der weißen Trendlinie – wie im Chart ersichtlich – war ein bärisches Zeichen für den SOL-Preis. Nach dem anschließenden Retest dieser Linie von unten hat sich zudem ein mögliches Head-&-Shoulders-Pattern gebildet.

Das technische Preisziel für dieses Muster liegt bei ca. 105 US-Dollar. Diese Kombination spricht technisch für eine Schwäche im SOL-Kurs und erhöht die Wahrscheinlichkeit einer weiteren Korrekturbewegung.

Solana, Supportlevel, Tageschart, Quelle: Tradingview

Solana, Supportlevel, Tageschart, Quelle: Tradingview

Solana markierte bei 253,61 US-Dollar ein vorläufiges Hoch und geriet im Anschluss deutlich unter Verkaufsdruck. Die folgende Korrektur erreichte zeitweise ein Ausmaß von über 54 Prozent. Aktuell bewegt sich der SOL-Kurs in einer neutralen Zone zwischen Support und Resistenz.

Der markierte Widerstandsbereich – siehe grüner Kasten – fungiert dabei weiterhin als zusätzliche Hürde. Wie sich der SOL-Preis nun charttechnisch einordnen lässt, erfährst Du in unserer fundierten Chartanalyse:

Chartanalyse zu Solana (SOL): Die wichtigsten Indikatoren im Überblick

Im Folgenden werfen wir einen Blick auf die wichtigsten Indikatoren und analysieren zunächst den Relative Stärkeindex RSI, den Trendfolgeindikator MACD, sowie die Elliott Wellen.

RSI und MACD

Der RSI auf dem Tageschart fiel zuletzt wieder ab und steht derzeit bei rund 40 Punkten in der neutralen Zone. Die RSI-Linie hat die Signallinie von oben nach unten gekreuzt, wodurch ein bärisches Crossover entstanden ist.

Beim MACD gilt Selbiges. Auch hier hat die MACD-Linie die Signallinie, oberhalb der Nulllinie von oben nach unten gekreuzt, was auch im MACD zu einem bärischen Crossover geführt hat.

Solana, RSI und MACD, Tageschart, Quelle: Tradingview

Solana, RSI und MACD, Tageschart, Quelle: Tradingview

💡 Die Indikatoren im Tageschart wirken aktuell eher pessimistisch. Sowohl der RSI als auch der MACD haben ein bärisches Crossover ausgebildet und signalisieren, dass die Korrektur noch anhalten könnte.

Elliott Wellen

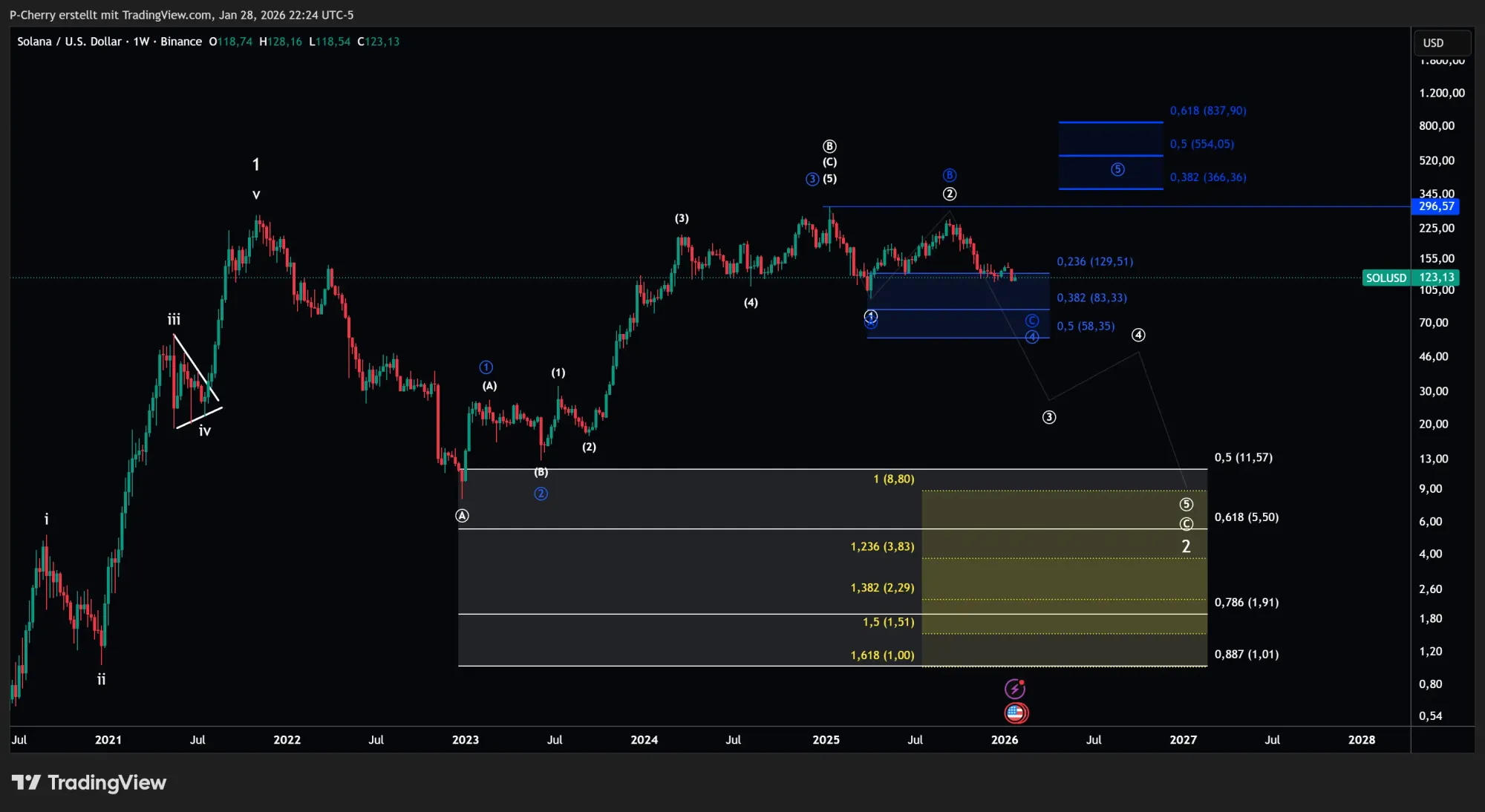

Die Elliott-Wellen-Analyse im Wochenchart von Solana (SOL) bleibt unverändert und weist weiterhin auf eine vollständig ausgebildete übergeordnete Marktstruktur hin. Auch wenn die Abwärtsbewegung nicht die typische Impulsdynamik aufwies, spricht die klar erkennbare Fünferstruktur insgesamt für ein bärisches Marktumfeld.

Der starke Aufwärtstrend zwischen April 2020 und November 2021 lässt sich dabei als Welle 1 einordnen. Die anschließende A-Welle fand im Dezember 2022 Unterstützung am 0,5er-Fibonacci-Retracement.

Der darauffolgende dynamische Anstieg kann als überschießende Welle B interpretiert werden, ein Muster, das häufig in komplexen Korrekturphasen auftritt. Innerhalb dieses Szenarios dürfte Solana bereits die Welle 1 der übergeordneten C-Welle abgeschlossen haben und sich derzeit in der Welle 2 befinden.

Solana, Elliott Wellen, Wochenchart, Quelle: Tradingview

Solana, Elliott Wellen, Wochenchart, Quelle: Tradingview

Der Zielbereich der finalen Welle C liegt üblicherweise zwischen der 1,0er-Extension bei rund 8,80 US-Dollar und der 1,618er-Extension bei etwa 1,00 US-Dollar. Entsprechend deutet die aktuelle Struktur auf das Risiko deutlich tieferer Kursrückgänge hin.

Alternatives Elliot-Wellen-Szenario für Solana (SOL)

In einem alternativen Elliott-Wellen-Szenario (siehe blaue Zählung) hätte Solana (SOL) weiterhin die Chance, ein weiteres Allzeithoch auszubauen. Damit bliebe ein möglicher Ausbruch über die Marke von 300 US-Dollar im Bereich des Möglichen.

Voraussetzung für diese bullische Variante ist jedoch, dass der SOL-Kurs das bestehende Hoch bei rund 296 US-Dollar nachhaltig überwindet und damit die Struktur bestätigt.

Der zu erwartende Ziel- bzw. Widerstandsbereich für die potenzielle Welle 5 liegt zwischen dem 0,382er-Fibonacci-Level bei etwa 366 US-Dollar und dem 0,618er-Fibonacci-Level bei rund 838 US-Dollar. Dieses Szenario würde eine deutliche Fortsetzung der Aufwärtsdynamik voraussetzen.

Fazit zum aktuellen Solana-Kurs

Der Solana-Kurs zeigt im Tageschart klare Schwächesignale durch bärische Crossovers bei RSI und MACD. Die übergeordnete Elliott-Wellen-Struktur bleibt kritisch und deutet auf weiteres Abwärtspotenzial hin, solange zentrale Widerstände nicht überwunden werden.

🚀 Trading-Wissen direkt aufs Handy: 🚀

Erhalte tägliche Analysen, Insights, Tutorials und Trading-Setups direkt aufs Handy. Natürlich alles völlig kostenfrei!

Das könnte Ihnen auch gefallen

Verband greift hart durch: Skandal-Finale beim Afrika-Cup hat gravierende Konsequenzen

Dividende steigt: Deutsche Bank erzielt Rekord-Gewinn