Silberminer vs. Silber: Dieses Verhältnis schreit nach einer Gelegenheit

Silber war in letzter Zeit chaotisch. Große Schwankungen, schnelle Umkehrungen und Preisbewegungen, die beide Seiten immer wieder durchschütteln. An einem Tag sieht es stark aus, am nächsten Tag wirkt es kaputt. Diese Art von Markt zieht die Aufmerksamkeit auf das Metall selbst und weg von allem, was damit verbunden ist.

Deshalb hat Otavio Costa etwas hervorgehoben, das die meisten Trader während des Chaos ignorieren: das Silberminen-zu-Silber-Verhältnis. Sein Punkt ist einfach. Wenn Silber alle Schlagzeilen bekommt, können Miner zurückbleiben. Und wenn diese Lücke sich extrem weitet, kann das einen Wendepunkt markieren.

Was Costa gepostet hat, auf Deutsch

Costas Tweet ist ein direkter Treffer auf die Stimmung.

Vor nicht allzu langer Zeit war die Masse besessen davon, dass Silber die 50 $ durchbricht. Jetzt liegt Silber über diesem Bereich, doch die Bewertungen der Miner sehen nicht so aus, als würden sie einen starken Metallmarkt einpreisen. Er hebt auch etwas hervor, das mehr zählt als der Hype: Kosten. Einige Produzenten, sagt er, arbeiten mit Kosten unter 15 $/oz, selbst bei höheren Silberpreisen. Das ist eine breite operative Spanne.

Seine Botschaft ist nicht „Miner können nicht verlieren". Sie lautet „der Markt bewertet Miner, als wäre es immer noch ein schwaches Umfeld, obwohl der zugrunde liegende Metallpreis viel höher ist als früher."

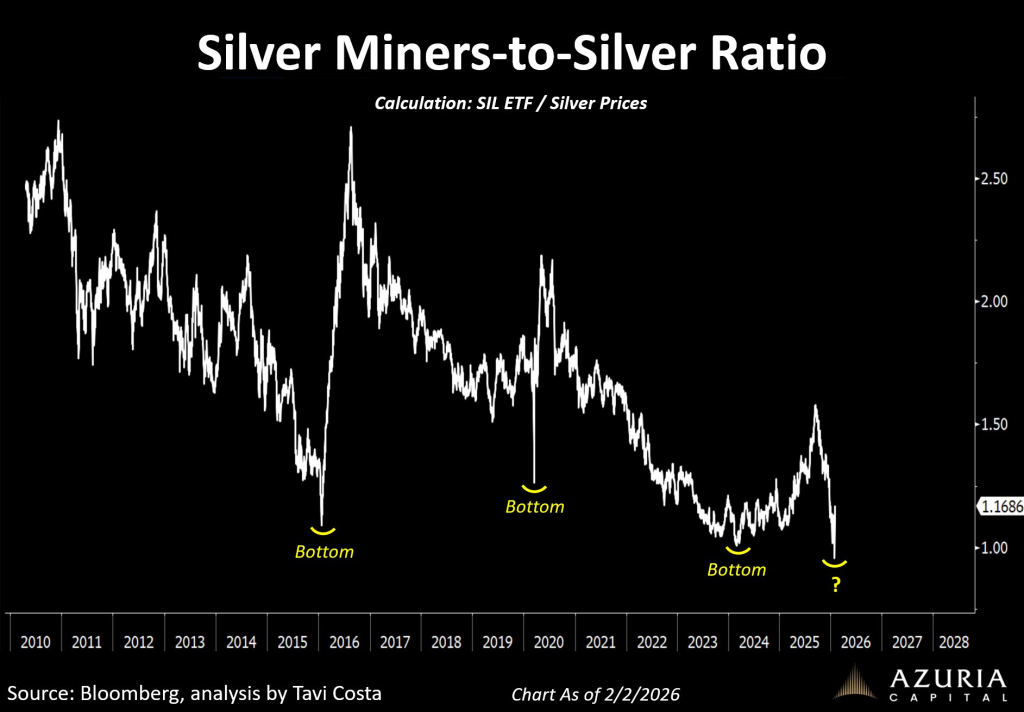

Was das Diagramm misst

Der Diagrammtitel erklärt die gesamte Methode:

Silberminen-zu-Silber-Verhältnis

Berechnung: SIL ETF / Silberpreise

Quelle: X/@TaviCosta

Quelle: X/@TaviCosta

Dies ist also kein Diagramm von Silber. Es ist ein relatives Leistungs-Diagramm. Es verfolgt, ob Miner das Metall über- oder unterdurchschnittlich performen.

- Verhältnis steigt = Miner schlagen Silber

- Verhältnis fällt = Miner hinken Silber hinterher

Das ist wichtig, weil Miner auf mehr als eine Weise gehebelt zum Metall stehen. Wenn Silber standhält und die Betriebskosten kontrolliert bleiben, können die Erträge der Miner schnell expandieren. Wenn der Markt beginnt, dies einzupreisen, können Miner stärker steigen als das Metall.

Costa markiert mehrere „Bottom"-Zonen im Diagramm. Das Verhältnis erreichte wichtige Tiefstände in vergangenen Stressphasen und erholte sich danach scharf.

Dieses Muster ist die Kernidee hier: extremer Pessimismus bei Minern kann einen Resetpunkt schaffen. Miner werden oft aus Gründen bestraft, die wenig mit dem aktuellen Silberpreis zu tun haben – Aktienmarktrisiko, Finanzierungsängste, Verwässerungssorgen, politisches Risiko, operative Schlagzeilen. Wenn Anleger defensiv werden, können Miner abverkauft werden, selbst wenn das Metall erhöht bleibt.

Ein Verhältnis nahe historischer Tiefststände deutet auf eines hin: Der Markt war bereit, für Silberexposure zu zahlen, aber nicht für die Unternehmen, die es aus dem Boden graben.

Lesen Sie auch: Warum der Silberpreis gerade einen historischen Crash hatte: Paper Shorts zerschlugen den Markt in einem koordinierten Angriff

Die „Margen wie Tech"-Linie

Costas „Tech-ähnliche Margen"-Linie soll die Leute aufwecken.

Wenn die All-in-Kosten eines Produzenten bei etwa 15 $ liegen und der realisierte Preis weit darüber liegt, kann das Geschäft ernsthaftes Geld abwerfen. Das ist die Theorie. Der Markt belohnt dieses Setup normalerweise, aber er wartet oft auf Beweise – saubere Quartale, verbesserte Prognosen, stärkere Bilanzen und Kapitalrückgaben.

Dass das Verhältnis zerdrückt wird, impliziert, dass der Markt diese Möglichkeit noch nicht bezahlt. Er bewertet Miner so, als wären die guten Zeiten fragil.

Dieses Verhältnis erfordert, dass Miner aufhören, relativ zum Metall zu bluten.

Ein paar Dinge treiben das Verhältnis typischerweise höher:

- Silber stabilisiert sich, anstatt täglich herumzupeitschen

- Risikoappetit kehrt zu Aktien zurück

- Miner beginnen, stärkere Finanzergebnisse zu drucken

- Kosten bleiben begrenzt und Prognosen halten stand

Wenn diese Teile sich aufstellen, können Miner schnell aufholen.

Das Risiko, das die These brechen kann

Dies ist kein freier Trade.

Miner tragen Risiken, die das Metall nicht hat: Jurisdiktionsprobleme, Produktionsausfälle, Kosteninflation, Hedging-Fehler, Verwässerung und breite Börsencrashs, die alles mit einem Ticker treffen. Selbst wenn Silber standhält, können Miner länger billig bleiben, als die meisten erwarten.

Das ist die echte Warnung im Diagramm. Ein niedriges Verhältnis kann Wert signalisieren, aber es kann auch signalisieren, dass Investoren dem Sektor nicht vertrauen.

Wenn Silber sich beruhigt und der Markt aufhört, Risiko zu bestrafen, brauchen Miner kein Wunder für eine Neubewertung. Sie müssen nur, dass der Markt aufhört, sie wie ein Problem zu behandeln und anfängt, sie wie ein Geschäft mit echtem Cashflow-Potenzial zu behandeln.

Das ist die Wette hinter dem Tweet. Es geht los, aber mit offenen Augen.

Lesen Sie auch: Gold, Aktien und Bitcoin fallen – Hier ist, was möglicherweise hinter den Kulissen bricht

Abonnieren Sie unseren YouTube-Kanal für tägliche Krypto-Updates, Markteinblicke und Expertenanalysen.

Der Beitrag Silberminen vs. Silber: Dieses Verhältnis schreit nach Gelegenheit erschien zuerst auf CaptainAltcoin.

Das könnte Ihnen auch gefallen

Kinder offenbar im Testament: Norwegisches Ministerium suspendiert Botschafterin wegen mutmaßlicher Epstein-Kontakte

Phase 2 beginnt: Die Vorverkaufs-Auktion von ZKP Crypto tritt in eine wettbewerbsintensivere Phase ein, da das Token-Angebot auf 190 Mio. sinkt!