年金パズルの解明:カナダ人が完璧な退職手段と思われるものを避ける理由

「年金パズル」とは、カナダにおける興味深い現象についてです。生命保険会社が販売する生命年金には、購入すべき説得力のある理由が数多くあるように見えるものの、退職者はそれを敬遠することが多いのです。

ファイナンシャルプランナーのRobb Engenは、最近自身のBoomer & Echoブログで、「カナダ人が退職後の最も誤解されているツールの1つを避ける理由」というテーマでこのパズルに取り組みました。Engenは、財務学教授のMoshe MilevskyやアクチュアリーのFred Vetteseなどの専門家が「貯蓄の一部を生涯保証収入に変換することは、退職リスクを減らすための最も賢明で効率的な方法の1つである」と考えていると指摘しています。Vetteseは、年金の背後にある数学は「非常に説得力がある」と述べており、特に確定給付年金を持たない人々にとってそうだと言います。

MilevskyとAlexandra Macqueenは、年金に適用される素晴らしい用語を作り出しました。彼らはこのテーマについての著書に「Pensionize Your Nest Egg」というタイトルを付けました。私は2010年にFinancial Postで「年金羨望の治療法?」というタイトルでこの本をレビューしました。

Engenは、生命年金は「長寿保険の最もクリーンなバージョン...一括払いを保険会社に渡せば、生涯にわたって毎月の収入を保証してくれます。100歳まで生きれば、保険会社は支払いを続けます。株式市場が崩壊しても、支払いは続きます。87歳でポートフォリオを二度と見たくなくても、収入は流れ続けます」と観察しています。

言い換えれば、年金は退職者を悩ませる2つの大きなリスクを中和します。長寿リスク(資産を使い果たす可能性)と収益順序リスク、つまり退職初期に株式市場の暴落に見舞われ、ポートフォリオに不可逆的なダメージを与える危険性です。

年金に関するすべての肯定的な面にもかかわらず、Engenは「ほとんど誰も購入しない」と指摘しています。彼はVetteseの推定を引用し、年金を購入できる人のうち実際に購入するのはわずか約5%であると述べています。Engenは行動上のハードルがあると示唆しています。流動性と基礎資産の管理を失うことへの恐れです。彼は、National Institute of AgeingのBonnie-Jeanne MacDonaldによるプール型リスク退職収入に関する研究を引用しており、そこで彼女は、そのような退職者は「自主的な年金に強く反対している。なぜなら、貯蓄の管理を維持したいからだ」と書いています。

カナダで最高のRRSP金利を比較する

最近のポートフォリオ利益を確定するチャンス?

それでも、今年初めに元TangerineアドバイザーのDale Robertsによって設立された新しいRetirement Clubは(6月に私のサイトに投稿されたブログを参照)、最近、年金の利点を称賛するゲストスピーカーを招きました。オンライン年金会社Life Annuities.com Inc.のPhil Barkerです。

Barkerは、多くのクライアントが過去20年間で市場で非常にうまくいき、今ではそれらの利益の一部を確定したいと言っていると述べました。彼らは債券戦略を探しているかもしれません。多くの人々は、GICの収益率が今よりも少し高かった時(6~7%の範囲)に喜んでいました。しかし、今満期を迎えるGICの新しい金利にはあまり満足していません。一方、年金は2023年11月に20年ぶりの高水準から下がったばかりなので、年金を検討する時期としては今が最高だとBarkerは8月にClubで述べました。

年金を使用すれば、生涯にわたって金利を固定できます。タイミングが良ければ、資金の一部を年金に配分することは理にかなっているかもしれません。

Barkerは、カナダで8つの生命保険会社が年金を提供していると述べました。Desjardins、RBC Life Insurance、BMO Life Insurance、Canada Life、Manulife、Sun Life、Equitable Life、Empire Lifeです。すべてAssurisの対象となっており、これは月額最大5,000ドルまでの年金を100%保証する第三者機関です。したがって、これらの会社の1つが破綻した場合、年金はAssurisを通じて他の会社の1つによって履行されます。

Barkerは年金を単に「個人資金による年金」と説明しました。設定するには、登録済みまたは非登録の資金を取り、資本を保険会社に送ります。引き換えに、彼らは生涯にわたって収入の流れを提供します。これが伝統的な生命年金です。米国の年金とは異なり、既存の年金に資金を追加することはできないとBarkerはClubに語りました。また、RRSPと非登録資金などの資金を混在させることもできません。

ただし、必要なたびに新しい年金を購入することは「できます」。生命保険とは異なり、年金には医療審査はありません。カップル向けの共同年金は非常に価値があると彼は述べましたが、税務書類は主要な年金受給者に送られます。現在のCRA規則の下では、所得分割も不可能です。

年金が輝く時

年金は、自分の健康と長生きする見込みに自信がある時に輝きます。月にX千ドルの保証された収入があれば、株式市場で変動する他の収入源を乗り切ることができるとBarkerは述べました。「年齢に応じて、生涯にわたって年間6.5%から8.5%を得る人々を見ています。」

Barkerの講演中にDale Robertsがコメントしたように、年金バケット(年金、年金、CPP/OASなど)だけで生活するのに十分な収入があれば、株式やエクイティETFなどの他の分野でリスクを取る自由が得られます。

登録口座と非登録口座による資金調達

登録資金は非課税で年金に移転されます。これは、資金が登録解除されているのではなく、1つの登録環境から別の登録環境に移動しているためです。引き出される時には完全に課税されます。年金からの月収は、受け取った年に完全に課税されます。

非登録資金で資金を調達する場合、課税は大きく異なります。1つには、非登録口座に未実現キャピタルゲインがある場合、それらを実現して税金を支払う必要があります。それ以外では、いわゆる規定年金は比較的税効率が高いです。年金の資金調達に使用される資本には課税されず、利益のみが課税されるとBarkerは言います。「したがって、年金収入の課税対象部分は非常に少額です。規定とは、年金の全期間にわたって課税が同じまたはレベルであることを意味します。」

Clubは、いくつかの点で年金に似ている可能性のある他の退職収入商品もカバーしています。Vanguard Retirement Income Fund(VRIF)とPurpose Longevity Fundで、私はどちらにも少額を保有しています。Daleは、Longevity Fundには「年金の良い補完となる可能性がある」と付け加えています。なぜなら、「死亡クレジットのおかげで、後年の支払いを非常にうまく増やすように設計されている」からです。非常に長生きする人々は、はるかに早く亡くなる人々によって補助されます。

私は60代の時にMoneySenseで年金について数回書きましたが、71歳になりRRIF年齢に達するまで、真剣に検討し始めませんでした(昨年)。例えば、数年前に私がVetteseについて書いたRetired Moneyコラムを参照してください。そこで私は、当時出版されたばかりの彼の著書「Retirement Income for Life」をレビューしました。

Clubの年金に関するセッションは、私自身の家族を含め、数人のメンバーを決断させるのに十分だったと思います。私は長い間、前述のFred Vetteseの提案に感銘を受けてきました。彼は、RRSPをRRIFに変換する準備をしている人々は、金額の20~30%を年金化することを選択できると主張しています。これにより、投資リスクの塊を自分で投資する投資家からカナダの生命保険会社の肩に移します。

今のところ、私自身は年金に飛び込んでいません。妻とは異なり、私には2つの雇用主提供の確定給付年金制度があるからです。過去の出版社雇用主からのものですが、小規模です(私はそれらをミニ年金とマイクロ年金と呼んでいます)。

また、ほとんどのカナダ人は、CPPとOASと呼ばれる2つの政府保証年金を受け取ることも覚えておいてください。これらは、すべての意図と目的において、年金のように機能します。

個人金融の質問がありますか?ここに提出してください。

飛び込む前に全体的な財務軌道を評価する

1年以上前、記事のためにトピックを調査し、ファイナンシャルプランナーのRona Birenbaumに相談した後、私たちは妻のLIRAの小さな実験的な塊を年金に入れることにしました。Birenbaumは、トロントを拠点とするCaring for Clientsの創設者兼社長です。1年後、彼女自身のRRSPからRRIFへの変換日が迫っていたため、私たちは彼女のRRSP/RRIFの塊も年金化することにしました。現在、課税対象資金の一部を規定年金に展開することを検討しています。理想的には、かなりの未実現利益のある株式ではなく、債券投資からです。

「年金を購入する前に、私は常にカナダ人に、年金を導入することが全体的な財務軌道をどのように変えるかを評価することを勧めています」とBirenbaumはこのコラムのために私に語りました。「税務を考慮した計画ソフトウェアは、違いを示すのに非常に役立ちます。」彼女は、年金化に熱心だった1人のクライアントの例を挙げています。予測によると、そうすることで彼女は望むよりも早く住宅をダウンサイジングするか、住宅エクイティに対して借入する必要がある可能性が高いことが示されるまでです。

「保険商品が単独ベースで魅力的に見えることは一般的ですが、完全な財務計画に統合されると、欠点が明らかになります...製品販売から計画主導型ソリューションへの業界シフトは、生命保険業界では非常にゆっくりと起こっています。」

年金はどれくらい支払えるか?

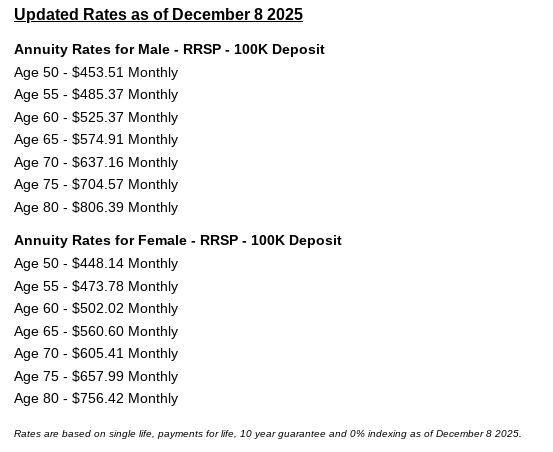

Retirement ClubでDale Robertsは最近、さまざまな年齢の男性と女性のための100,000ドルの年金の以下のサンプル支払額を投稿しました。

私の立場から見ると、これらの収益率は比較的魅力的に見えます。それでは、なぜカナダ人は年金に群がらないのでしょうか?

Engenのブログは少なくとも6つの理由を挙げており、流動性と管理の喪失、早期死亡と相続人への遺産の減少についての懸念が主なものです。消費者は年金を複雑なものとして認識する傾向があり、製品認識が低くなっています。販売する立場にあるアドバイザーからのバイアスもあるかもしれません。

これらすべての要因が長寿の数学を打ち負かすために共謀しており、カナダが完全なインフレ連動年金を提供していないという事実によって問題は悪化しています。Engenは、年金は適切な退職者、つまり安全な収入、ポートフォリオストレスの軽減、晩年の安心を望む人々にとって重要なサポート役割を果たすことができると結論付けています。

「年金は、保証された収入と成長資産を組み合わせた多様化された退職収入計画の一部と見なされるべきです」とEngenは結論付けています。完璧ではないかもしれませんが、検討に値します。「年金から最も恩恵を受ける人々は、お金が尽きることを本当に心配している人々です。その収入の下限が設定されれば、他のすべてがはるかに簡単になります。」

私自身の結論は、Vetteseが主張してきたことと似ています。年金化は全か無かの決定ではありません。Engenが述べているように、「100万ドルのポートフォリオの1セントすべてを年金に変えることを提案しているわけではありませんが、一部を切り出して独自の個人年金を作成することで、退職後に管理について心配する必要のない別の価値ある保証された収入の流れが追加されます。」

無料のMoneySense金融ヒント、ニュース、アドバイスを受信箱で入手してください。

Retired Moneyについてもっと読む:

- 4%ルール、再訪:退職収入へのより柔軟なアプローチ

- 誰を信頼しますか:Barry RitholtzかJim Cramerか?

- 退職プランナーが守りに入る理由

- 金融ジャーナリストが自分の退職をどのように計画するか

The post Unlocking the Annuity Puzzle: Why Canadians avoid what seems to be the perfect retirement vehicle appeared first on MoneySense.

関連コンテンツ

Pi NetworkのDEXおよびAMM最新情報:すべてのパイオニアが知っておくべきこと

DeepBook Protocol価格予測2026-2030:DEEP投資潜在力の究極ガイド