比特幣進攻型資產 vs. 黃金防禦型:2025年必備投資組合策略揭密

BitcoinWorld

比特幣進攻性資產 vs. 黃金防禦性:揭示2025年必備投資組合策略

在2025年數位金融不斷演變的格局中,一個理解核心資產的關鍵框架從倫敦金融中心浮現。領先加密資產管理公司Bitwise的歐洲負責人Bradley Duke,最近以截然不同的戰略術語來描述比特幣和黃金。在備受推崇的數位資產論壇上發言時,Duke將比特幣定義為進攻性資產,而將黃金定義為防禦性資產。這一區分為投資者提供了一個清晰、基於經驗的視角,用於在技術創新與經濟不確定性並存的時代構建投資組合。

解讀進攻性與防禦性資產範式

金融分析師經常根據風險和回報特徵對投資進行分類。然而,Duke的術語切入了每項持有資產的戰略目的。在此背景下,進攻性資產主要尋求在市場上漲期間實現增長和資本增值。相反,防禦性資產旨在保護資本,並在市場下跌或高波動期間充當緩衝。這個框架超越了簡單的「風險偏好」或「風險規避」標籤,描述了資產在投資組合中的功能性角色。因此,理解這種動態對於現代資產配置至關重要。

Bradley Duke的觀點具有重要影響力,因為他在Bitwise的職位,該公司管理著數十億美元的加密資產。他的分析源於對市場週期和機構採用趨勢的直接觀察。例如,在2023-2024年的上漲期間,比特幣的表現顯著優於傳統對沖工具,展示了其進攻性特徵。同時,黃金在特定地緣政治緊張局勢期間保持了穩定,確認了其防禦性本質。這些真實世界的表現數據支撐了Duke提出的概念模型。

比特幣:進攻性資產的架構

比特幣的設計和市場行為鞏固了其作為進攻性工具的角色。其2100萬枚硬幣的固定供應創造了一種稀缺性模型,結合日益增加的採用,推動了其上漲潛力。網絡效應,例如主要金融機構和國家日益增長的整合,進一步放大了這種潛力。閃電網絡等技術發展也提升了其實用性,支持長期價值主張。

幾個關鍵特徵定義了像比特幣這樣的進攻性資產:

- 高貝塔值:相對於更廣泛的市場,它往往經歷更大的價格波動。

- 增長催化劑依賴性:價值由採用里程碑、監管明確性和技術進步推動。

- 非對稱回報特徵:它提供了獲得超額收益的可能性,這補償了其較高的波動性風險。

歷史分析支持這一分類。例如,在重大拋售之後,比特幣反覆展示了強勁的復甦反彈,通常超越其先前的高點。這種韌性和增長能力凸顯了其對於尋求隨時間累積財富而非僅僅保護財富的投資者的進攻性效用。

專家洞察:聚焦上漲潛力

Duke強調,比特幣的核心焦點在於上漲潛力。這不僅僅是投機。該資產的整個經濟模型激勵長期持有和資本流入。與派息股票不同,比特幣的價值累積純粹基於資本,與其作為數位財產和去中心化貨幣網絡的認知相關。來自Fidelity和ARK Invest等公司的分析師發布的研究將比特幣的採用曲線與互聯網等早期技術進行比較,表明其增長階段仍在進行中。因此,配置比特幣是對數位資產生態系統本身持續擴張的戰略押注。

黃金:永恆的防禦堡壘

黃金跨越千年作為價值儲存的角色鞏固了其防禦地位。它缺乏技術的增長催化劑,但在危機期間提供無與倫比的穩定性。其價值源於物理稀缺性、普遍認可,以及與任何單一政府貨幣政策無關的歷史。在市場低迷期間,投資者歷來湧向黃金,欣賞其缺乏交易對手風險以及在通脹期間的表現。

黃金的防禦性特徵包括:

- 低相關性:它經常獨立於股票市場運動,提供多元化。

- 通脹對沖:它在很長時期內歷史上保持了購買力。

- 流動性和安全性:它是一種高流動性資產,在地緣政治衝突期間被視為「避風港」。

中央銀行繼續淨購買黃金,強化了其在全球金融體系中的防禦地位。這種機構需求創造了穩定的價格下限。正如Duke所指出的,黃金在防範下行風險方面表現出色,這些風險源於經濟不確定性、貨幣貶值或系統性金融壓力。其首要目的是資本保護。

2025年戰略投資組合影響

進攻-防禦框架不是關於在兩種資產之間選擇其一。相反,它根據投資者的目標、風險承受能力和市場展望指導戰略配置。平衡的投資組合可能有意因不同原因包含兩者。下表對比了它們的戰略角色:

| 屬性 | 比特幣(進攻性) | 黃金(防禦性) |

|---|---|---|

| 主要目標 | 資本增值 | 資本保護 |

| 市場條件 | 在風險偏好上漲中表現最佳 | 在風險規避下跌中表現最佳 |

| 關鍵驅動因素 | 採用與技術增長 | 恐懼與不確定性 |

| 波動性特徵 | 高 | 中等到低 |

| 長期論點 | 數位黃金/新貨幣網絡 | 實物避風港/古老價值儲存 |

在實踐中,投資者可能會在預期技術採用和流動性擴張期時增加其比特幣配置。相反,當經濟指標顯示潛在衰退或地緣政治風險加劇時,他們可能會增加黃金持有量。這種基於角色的主動管理不同於靜態的買入持有方法,並與現代投資組合理論原則一致。

數位金融與傳統金融不斷演變的背景

數位資產論壇上的討論反映了金融領域更廣泛的成熟。資產不再僅僅通過傳統行業的視角來看待。例如,2024年比特幣ETF的興起迫使與黃金ETF進行直接比較,促使投資組合經理並列評估它們。這種機構化提供了對Duke框架的持續真實世界測試。隨著全球監管環境的穩固,這些資產的獨特行為將變得更加明顯,對戰略規劃至關重要。

結論

Bradley Duke將比特幣定義為進攻性資產,將黃金定義為防禦性資產,為當代投資者提供了一個強大而實用的模型。這個框架超越了炒作,專注於功能性效用:比特幣用於增長和非對稱上漲,黃金用於穩定性和下行保護。隨著金融格局在2025年繼續整合數位資產,理解這種戰略二分法將至關重要。最終,一種成熟的方法可能會同時利用兩者,使用比特幣的進攻潛力來累積財富,使用黃金的防禦優勢來保護財富,為未來創造一個有韌性的投資組合。

常見問題

Q1:比特幣作為「進攻性」資產意味著什麼?

這意味著比特幣在戰略上主要用於增長和資本增值。其價值主張集中在市場上漲期間的高上漲潛力,由採用和技術創新等因素驅動,儘管這伴隨著較高的波動性。

Q2:為什麼黃金被認為是「防禦性」資產?

黃金被認為是防禦性的,因為其主要歷史角色是保護財富,並在市場低迷、經濟危機或高通脹期間充當緩衝。它往往比增長資產波動性小,被視為避風港。

Q3:我應該投資比特幣還是黃金?

這不是一個非此即彼的決定。許多投資者出於不同目的同時持有兩者。比特幣可以成為投資組合增長導向(進攻性)配置的一部分,而黃金可以作為保護性(防禦性)部分。正確的組合取決於您的個人財務目標、風險承受能力和投資時間表。

Q4:比特幣未來能否像黃金一樣成為防禦性資產?

一些支持者認為,隨著比特幣成熟、波動性降低以及作為「數位黃金」被更廣泛採用,它可能會發展出更多防禦性特徵。然而,截至2025年,大多數分析師和從業者,如Bradley Duke,仍認為其核心行為主要是進攻性的,因為其增長階段和價格動態。

Q5:Bradley Duke在哪裡發表了這些評論?

加密資產管理公司Bitwise的歐洲負責人Bradley Duke在倫敦的數位資產論壇上提出了這一分析。該論壇是加密貨幣和數位資產領域機構專業人士的主要聚會。

本文比特幣進攻性資產 vs. 黃金防禦性:揭示2025年必備投資組合策略首次發表於BitcoinWorld。

您可能也會喜歡

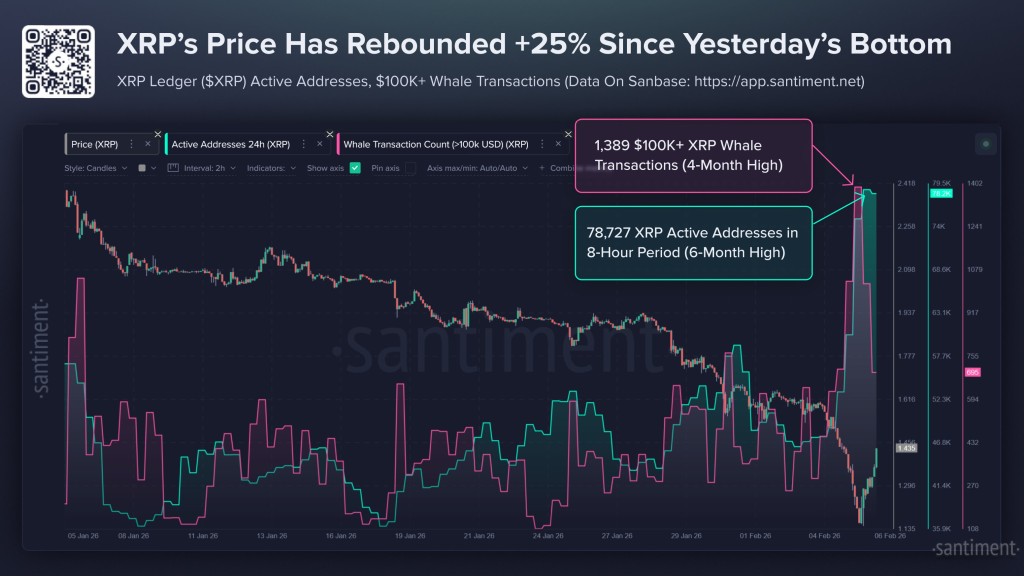

XRP 恐慌性拋售適得其反:鯨魚以創紀錄規模逢低買入

Ripple 為 XRP Ledger 規劃機構 DeFi 未來藍圖